Devine din ce in ce mai evident ca in mai putin de doua saptamani, pe 16 decembrie, vom asista la prima crestere a dobanzii de referinta a FED dupa aproximativ un deceniu. Desi in septembrie aparusera multe voci care anticipau amanarea acestei masuri pana anul viitor sau chiar in 2017, declaratiile presedintelui FED si indicatorii macroeconomici publicati intre timp au dus probabilitatea unei cresteri de dobanda in aceasta luna la 70-75%.

Devine din ce in ce mai evident ca in mai putin de doua saptamani, pe 16 decembrie, vom asista la prima crestere a dobanzii de referinta a FED dupa aproximativ un deceniu. Desi in septembrie aparusera multe voci care anticipau amanarea acestei masuri pana anul viitor sau chiar in 2017, declaratiile presedintelui FED si indicatorii macroeconomici publicati intre timp au dus probabilitatea unei cresteri de dobanda in aceasta luna la 70-75%.

In asteptarea cresterii iminente a dobanzii de referinta, economistii si chiar politicienii au inceput sa scoata insa la iveala intrebari pe care pana acum si le-au pus prea putini. Astfel de intrebari au dominat audierea de ieri a presedintelui Bancii Centrale americane, Janet Yellen, in Comisia Economica reunita a Senatului si Camerei Reprezentantilor.

Cea mai frecventa este “ce se va intampla cu cei care au luat credite in epoca banilor ieftini?”. Iar aici nu e vorba doar de americani, ci si de multitudinea de state ale caror datorii sunt denominate in dolari.

Pe de o parte, cresterea dobanzii va afecta firmele si cetatenii americani care au deja contractate credite cu dobanzi variabile. Ratele platite de acestia vor creste la randul lor, punandu-i in dificultate pe multi. Pe de alta parte, presiunea generata de cresterile de dobanda asupra cursului valutar va afecta tarile si companiile multinationale ale caror datorii sunt denominate in dolari, in multe cazuri fiind vorba atat de cresteri ale dobanzii, cat si de cresteri ale cursului valutar in acelasi timp.

Problema ar putea capata o amploare nebanuita de nimeni in momentul de fata, tocmai din cauza perioadei foarte lungi in care dobanda de referinta a FED a fost aproape de zero. Fix cu sapte ani in urma, pe 16 decembrie 2008, era fixat intervalul de 0-0,25% valabil in prezent. Sapte ani in care au fost acordate credite cu dobanzi de nesperat pana atunci pentru clienti, cu grade de indatorare calculate pe baza acelorasi dobanzi minuscule.

Mutarea FED din 2008 a dus dobanda acolo unde nu mai fusese niciodata, iar programele ulterioare de achizitie de obligatiuni au garantat propagarea politicii de ”dobanda zero” si la clientii finali ai bancilor. Scaderea abrupta a dobanzii mai fusese pusa in practica pana atunci, chiar daca nu la o asemenea scara. Ultimul care a utilizat-o pentru a scoate economia din recesiune a fost Alan Greenspan, la inceputul anilor 2000, ducand dobanda de referinta de la 6,5% la 1%.

Scaderea de dobanda din perioada 2000-2003 a fost atat de abrupta incat a dus la o supradimensionare a pietei creditului, alimentand bula imobiliara care avea sa explodeze mai tarziu, in 2007. Interesant este faptul ca dimensiunea “grozaviei” produse de politica banilor ieftini implementata atunci de FED nu a iesit la iveala decat dupa seria de majorari de dobanda care a urmat, din vara lui 2004 pana in vara lui 2006.

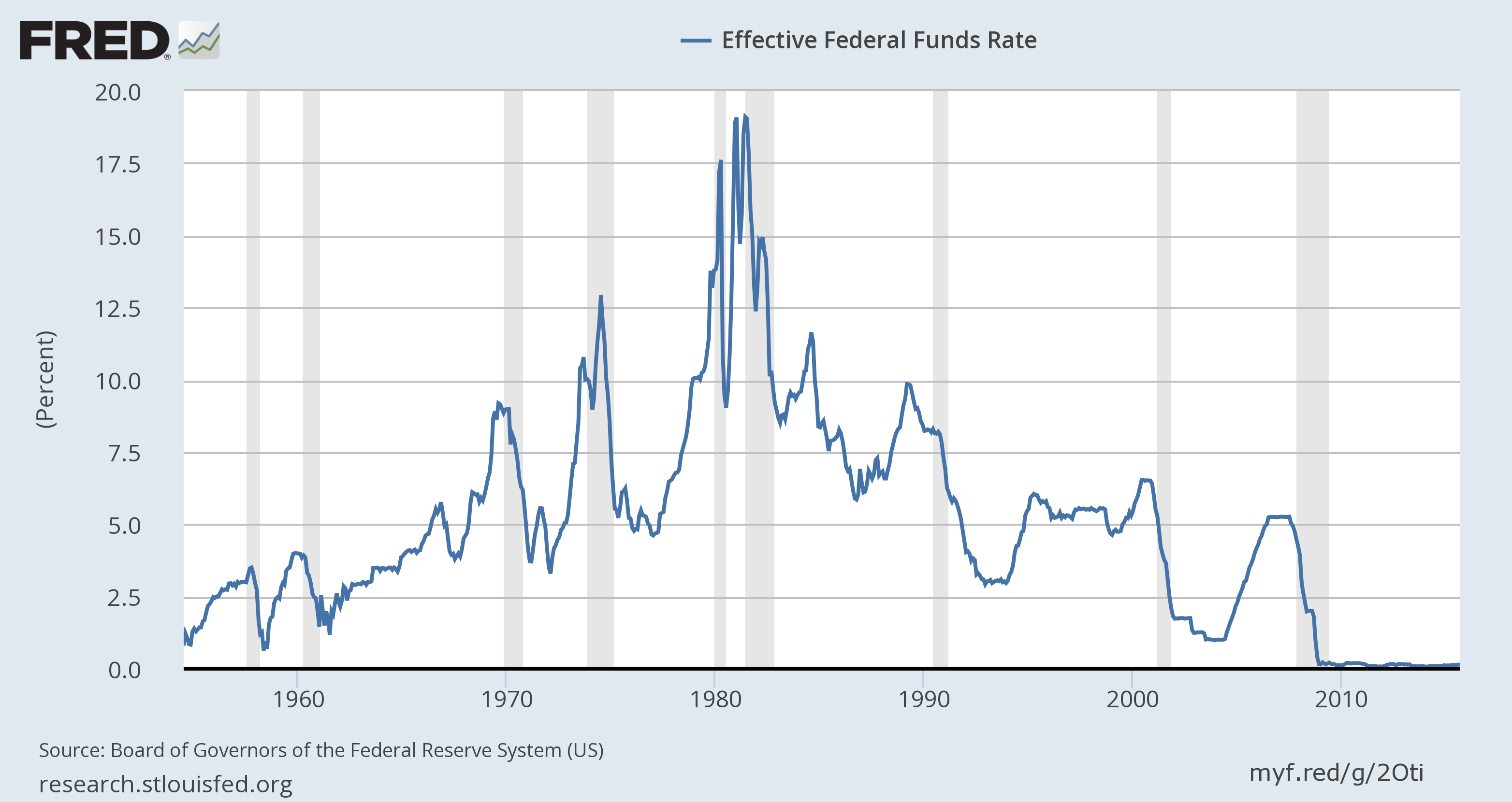

Creditele noi si refinantarile acordate intr-un interval scurt de timp (dobanda a fost aproape de 1% cam doi ani, intre 2002 si 2004), in conditii foarte convenabile pentru clienti, multi dintre ei din categoria “sub-prime”, au devenit pietre de moara atunci cand rata de dobanda a FED a ajuns la 5,25%. Pe graficul alaturat se poate vedea asemanarea intre perioada 2000-2004 si perioada 2008-2015. Ce mai lipseste pentru a arata la fel ca perioada 2000-2006, fix inaintea crizei creditelor sub-prime, este cresterea de dobanda, la care e de asteptat sa asistam in curand.

Intrebarea care se pune in prezent este, daca dupa doar doi ani de dobanzi mici, cresterea acestora a avut efecte atat de mari, ce se va intampla dupa sapte ani de dobanzi mici, dublate de programe de achizitii de obligatiuni? Singura speranta este ca de data aceasta cresterea de dobanda va fi suficient de lenta incat sa permita ajustarea bugetelor celor imprumutati in dolari. Si totusi, suficient de rapida incat sa puna din nou economia pe niste baze sanatoase.

In anul 2000, Alan Greenspan a deschis o cutie a Pandorei, pe care nici nu e clar daca urmasii sai la carma FED vor sau nu sa o inchida. America avusese parte ultima data de o dobanda de referinta de 1% in anii ’50, iar din 1963 aceasta nu mai coborase sub 3%, fara ca acest lucru sa o impiedice sa se distanteze in pozitia de cea mai mare putere economica a lumii. Punctul de cotitura a fost cel in care FED a renuntat la obiectivul primordial al unei banci centrale, stabilitatea preturilor, asumandu-si unul mult mai indraznet (chiar daca neoficial), cresterea economica.

Criza economica este exemplul cel mai clar ca nu poate fi stimulata cresterea economica prin intermediul politicii monetare. Din pacate, lectia nu a fost invatata nici in al 12-lea ceas, iar FED a ramas imuna la cresterea ratei inflatiei dupa anul 2008 (in 2011 era deja la 4%), pastrand dobanda de referinta aproape de zero in incercarea de a-si asuma gloriosul statut de salvator al economiei. Dupa ce a fost ratat momentul potrivit, economia s-a obisnuit cu banii ieftini, iar inflatia a revenit spre zero, facand si mai dificila argumentarea unei cresteri de dobanda. O situatie atipica, generata de un comportament atipic al FED. E posibil ca decembrie 2015 sa fie in acelasi timp prea devreme si prea tarziu pentru aceasta crestere de dobanda.

Marius Pandele

Dep. Analiza

4 decembrie 2015

Autor: Marius Pandele